围绕3月贸易数据的5点思考

1. 数据全面、大幅超预期。

2. 顺差大幅增长、对1季度名义GDP的贡献可能达到1.6个百分点——我们对1季度GDP增长达到我们的预期信心更强。

3. 分产品看,三大因素推动出口回升(三大因素加总基本贡献3月所有出口增长)。

4. 从国别来看,对东盟、俄罗斯及亚洲其他地区(如澳大利亚、韩国)的出口增速明显高于欧美,但未必支持欧美出口需求从中国转移至其他国家的说法——中国和东盟的合作关系远远大于竞争。

5. 3月进口增速回升,显示内需回暖。

核心观点

围绕3月贸易数据的5点思考

海关总署公告,3月美元计价出口同比增长从1-2月的-6.8%一举跳升至+14.8%,显著高于彭博一致预期(-7.1%);人民币计价出口同比增速达到23.4%。虽然此前我们对中国出口竞争力一直比市场更乐观,并预计中国出口有望在下半年转正,但3月数据也大大超出了我们乐观的预测(详见《全球制造业需求是否将初现曙光?》,2023年2月12日;《快评:中国出口增长何时转正?》,2023年3月8日)。

虽然去年3月底开始的疫情一定程度上压低了基数,且外需前景面临不确定性,出口增长可能反复;但三月出口的表现无疑十分亮眼,我们看来,有不少可圈可点之处——总结为以下五点:

1.数据全面、大幅超预期。此前我们分析,全球去库存周期进入下半场,中国出口增速有望下半年转正。但出口3月即转正(图表1)。除了证实我们对出口持续结构性升级、性价比和竞争力不降反升的判断外, 对3月出口贡献来自1)近年快速崛起的“新势力行业”(电动车、太阳能、高铁等);2)对一些新晋重要贸易伙伴的出口快速增长。

2.顺差大幅增长、对1季度名义GDP的贡献可能达到1.6个百分点——我们对1季度GDP增长达到我们的预期信心更强。3月人民币顺差为6010亿元,同比增速超过100%;1季度顺差为1.41万亿元,同比增长44%。粗略估算,顺差对一季度名义GDP的贡献有1.6个百分点(图表2),大幅超过市场预期以及我们(位于市场较高区间)预期。由此看,一季度名义GDP增长很可能在4%以上(假设1季度名义消费增长超过5%)——这意味着,一季度名义GDP和企业盈利的增长可能超过市场预期。具体看,1-2月工业企业利润同比下降22.9%,而名义GDP增速大概率回升的背景下(去年4季度名义增长为3.0%),3月企业盈利增长或有亮点。

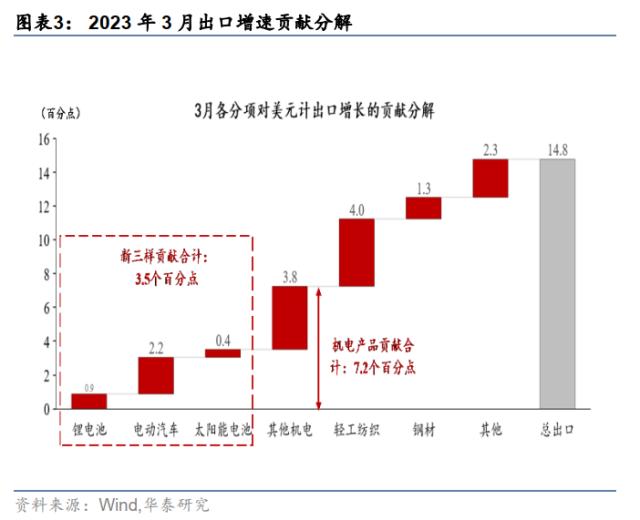

3.分产品看,三大因素推动出口回升(三大因素加总基本贡献3月所有出口增长)。

-

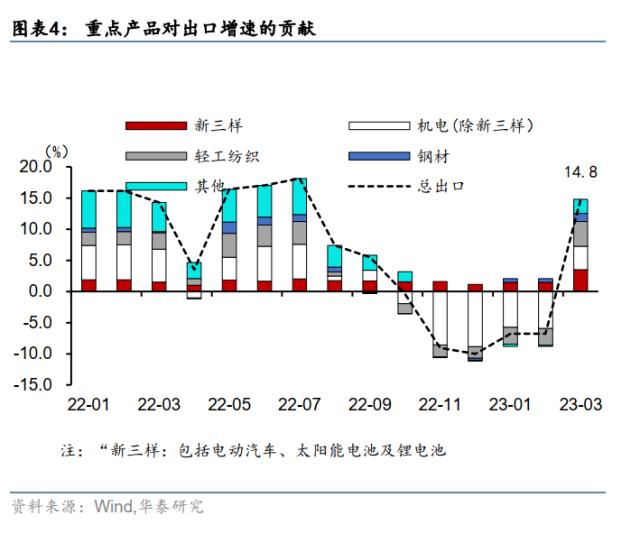

机电产品贡献3月出口14.8个点增长中的7.2个百分点。 其中,中国出口“弯道超车”优势产业链表现尤为突出,包括新能源产业链以及电动车等。以电动车、锂电池和太阳能电池板等为代表的“新三样”虽然在总出口中占比仅为3%,但3月美元计价出口大增116%,对(美元计)总出口的贡献达到3.5个百分点(图表3和4)。

-

春节后国内复产复工持续推进,此前积压订单释放,轻工消费品美元计价出口增长25%,对出口贡献达到4个百分点。这与义乌小商品指数持续回暖是一致的(详见《义乌指数回升是否预示外贸回暖?》,2023年4月9日)。

-

中国在能源、电力、运力等成本上的优势支撑原材料等产品出口。以钢材为例,3月钢材美元计价出口增长52%,贡献1.3个百分点;农产品美元计价出口增长17%,贡献0.5个百分点(图表4)。

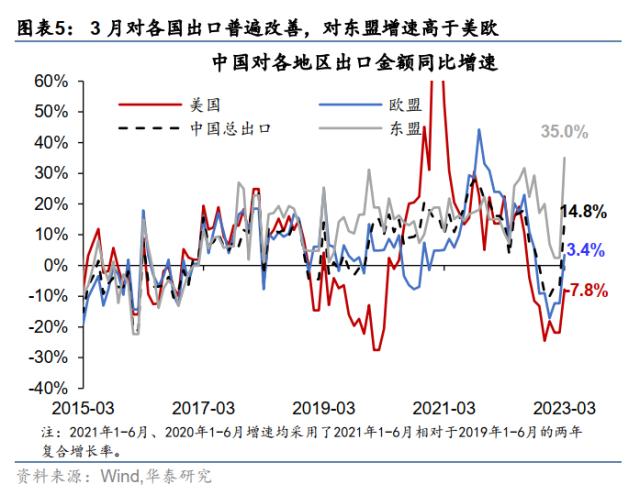

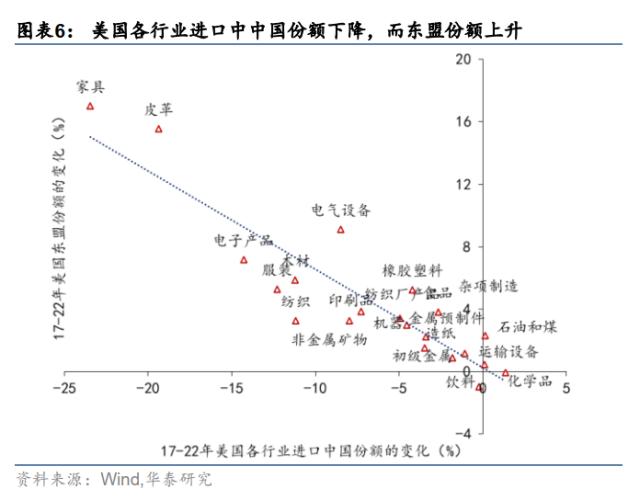

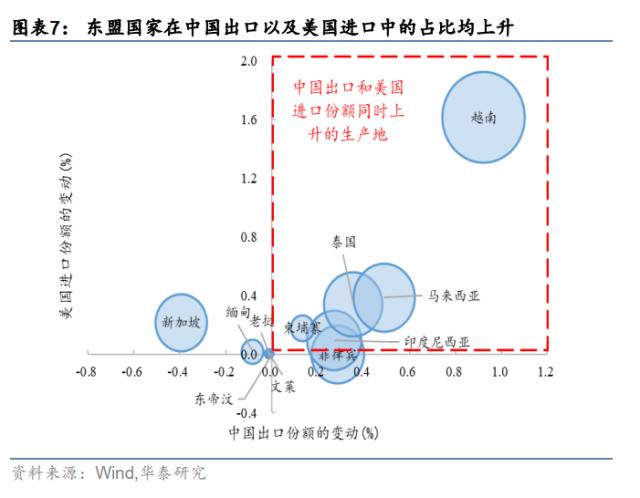

4.从国别来看,对东盟、俄罗斯及亚洲其他地区(如澳大利亚、韩国)的出口增速明显高于欧美,但未必支持欧美出口需求从中国转移至其他国家的说法——中国和东盟的合作关系远远大于竞争。3月对各国出口普遍改善,对东盟、俄罗斯、澳大利亚和韩国的出口增速分别为35%、136%、24%和12%,显著高于对美国(-7.8%)和欧盟(3.4%)的出口增速(图表5)。但值得注意的是,表观数据或掩盖了真实的贸易变动趋势,我们认为中国出口目的地的变化不代表产业链转移,而是重塑和优化:产业链的下游环节转移到贸易伙伴。这表现为美国各行业进口中,中国份额下降对应东盟份额上升(图表6),而东盟在中国出口以及美国进口中的份额同时上升(图表7)。以增加值衡量,中国对美欧出口份额可能并未下降。中国与东盟之间的贸易关系更主要是互补、而不是竞争。

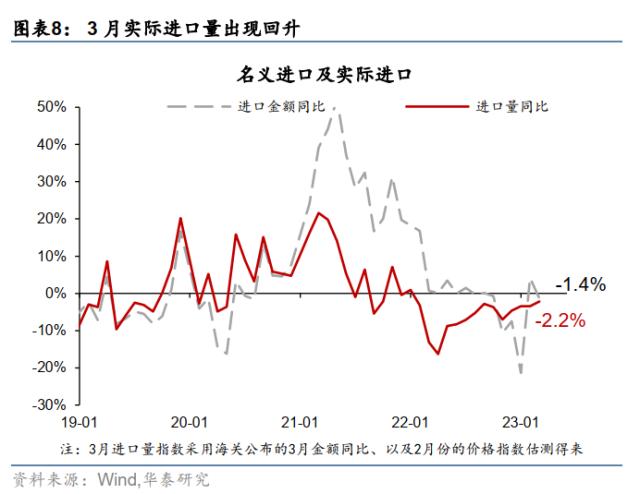

5.3月进口增速回升,显示内需回暖。3月我国(美元计价)进口金额同比由1-2月的-10.2%收窄至-1.4%,好于彭博一致预期的-6.4%(图表8)。剔除价格因素(以最新公布的2月进口价格指数估算),3月进口物量同比跌幅为2.2%左右,降幅较前值(1-2月平均-3.5%)收窄。进口增速的回升显示内需回暖,对中国经济修复无需过度悲观。

综上,3月出口数据一定意义上证实了我们对中国制造业出口竞争力和韧性的长期观点。往前看,虽然海外需求的不确定性仍然可能影响中国出口增速,但是我们仍然维持此前观点,中国出口有望继续领跑亚洲甚至全球。

风险提示:全球衰退压力加大;内需回升不及预期。

文章来源

本文摘自2023年4月13日发表的《3月出口大超预期意味着什么?》

易峘 胡李鹏 胡昊

关键词阅读:出口